5.1. Оплата покупки (в интернете, магазине, ресторане, отеле).

Первое и основное предназначение банковских карт было в создании инструмента оплаты, равного по широте применения наличным деньгам, но безопасного как банковский вклад. Это уже спустя много лет появились операции выдачи наличных в банковских офисах, а спустя десятилетия появились банкоматы. Поэтому защите карт от подделок и повышению их «стойкости» к грабителям было приложено немало средств. Какие именно элементы защиты есть на карте? Об этом я расскажу в разделе 7 «Защита банковских карт».

Здесь упомянем лишь основные этапы операции, которые Вы должны контролировать.

1. Передавая карту (или её данные) для оплаты, Вы совершаете сделку (транзакцию), при которой даёте поручениебанку-эмитенту списать деньги с Вашего счёта в этом банке и перечислить их банку-эквайереру, у которого держит свой счёт продавец (см. Рис. 19 «Схема участников расчетов)

2. Информацию с карты для совершения операции можно считать с микропроцессора, магнитной полосы или лицевой стороны карты. Для неэлектронных карт (PayLater) номер специально делается рельефным (с выпуклыми цифрами и буквами), чтобы с него можно было получить оттиск на специальном самокопирующемся бланке (слипе) с помощью механического устройства, называемом импринтером (от англ. глагола imprint – отпечатывать). Этот аппарат был широко распространён до конца 20 века, но сейчас встречается крайне редко, например, в мелких лавках, где связь и электронный терминал дороги (см. Рис.20 «Импринтер»).

Рис.20 «Импринтер»

3. Не теряйте карту из виду. Кассир/официант не имеет право уносить карту. Это закреплено правилами МПС для снижения риска изготовления дубликата карты или проведения несанкционированной операции. Если Вы знаете ПИН-код, то вводите его только на клавиатуре электронного терминала (см. Рис.21 «Электронный торговый терминал»). На каких-либо ещё устройствах (кассовый аппарат, калькулятор) его вводить не надо, а тем более не надо его сообщать кому-либо. Ни кассиру, ни банковскому работнику они НЕ ТРЕБУЮТСЯ. ПИН-код может проверить только компьютер, причём без участия человека.

3. Не теряйте карту из виду. Кассир/официант не имеет право уносить карту. Это закреплено правилами МПС для снижения риска изготовления дубликата карты или проведения несанкционированной операции. Если Вы знаете ПИН-код, то вводите его только на клавиатуре электронного терминала (см. Рис.21 «Электронный торговый терминал»). На каких-либо ещё устройствах (кассовый аппарат, калькулятор) его вводить не надо, а тем более не надо его сообщать кому-либо. Ни кассиру, ни банковскому работнику они НЕ ТРЕБУЮТСЯ. ПИН-код может проверить только компьютер, причём без участия человека.

Рис.21 «Электронный торговый терминал»

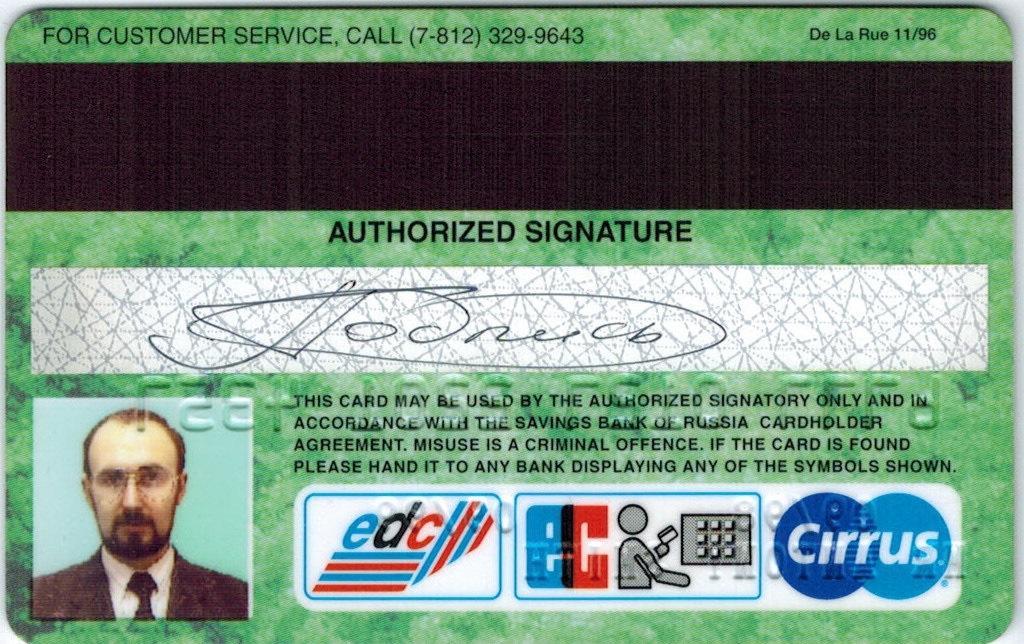

4. После того, как кассир провёл считывание реквизитов карты и оформление слипа, а в большинстве случаев получил одобрение от процессингового центра (провёл авторизацию) с помощью терминала (см. Рис.21 ), он обязан получить Вашу подпись (если Вы не вводили ПИН-код) и сверить её с образцом подписи, имеющейся на обороте карты. Подпись сверятся именно по карте, а не по паспорту или какому-либо ещё документу! Поэтому, если на обороте карты указана подпись, которую Вы (особо не задумываясь) поставили в банке при выдаче карты (например, как на Рис.22 «Обратная сторона карты Cirrus/Maestro»), то нечто похожее Вам придётся ставить и при оплате.

Рис.22 «Обратная сторона карты Cirrus/Maestro»

5. По завершении сверки подписи кассир выдаёт Вам копию чека. Не забывайте его забирать! Это является финансовым документом и позволяет Вам не только контролировать расходы по счёту, но и оспорить операцию при необходимости.

6. Теперь наступает Ваша очередь проверить, что сумма сделки и валюта указаны правильно. Например, запись на чеке гостиницы 100 RURи 100 EUR отличаются одной буквой, но в рублях они различаются в 40 раз, т.к. 1 евро обойдётся примерно в 40 рублей в пересчёте по курсу первой половины 2013 г.!

7. Храните чек до получения выписки по счёту. Если Ваша карта не Maestroили VisaElectron, и если Вы не получаете уведомлений на мобильный телефон о совершаемых операциях, то настоятельно рекомендую Вам получать такую выписку ежемесячно. Сверив свои чеки с записями в выписке, Вы будете уверены, что лишнего с Вашего счёта ничего не списали. Если не так, то идите в банк и пишите заявление, которое называется опротестование платежа (chargeback).

8. Как выглядит оплата в интернете. В общем случае все данные об операции вносите Вы сами (компьютер иногда может подставить в поле «Сумма» нужную величину) - номер карты, срок её действия, имя и фамилию латинскими буквами (как на карте). Далее Вам нужно заполнить поле под названием код CVV2 или код CVC2. Это одно и то же обозначение (но в разных платёжных системах) специального кода, состоящего из 3-х цифр, которые располагаются на поле для подписи в самом правом положении. На Рис.23 СVC2 код – это цифры 306 (я выделил их зелёным кольцом), а цифры 2376 (выделенные оранжевым овалом) на обороте карты – это повтор последних 4-х цифр полного номера карты с лицевой стороны.

Рис.23 «Размещение кода CVV2/CVC2»

ВЫ РЕШИЛИ ВЕРНУТЬ ПОКУПКУ, ОПЛАЧЕННУЮ ПО КАРТЕ?

В этом случае торговая точка обязана предоставить Вам кредитный чек, в котором должно быть указано:

• дата возврата

• сумма покупки

• признак возврата - “CREDIT”, “REFUND” или “ВОЗВРАТ”.

Деньги будут возвращены на Ваш счет в течение 30 дней.

5.2. Автоматы для выдачи денег (банкоматы).

Банкомат – автоматические устройства для выдачи наличных денег по пластиковым картам. Помимо выполнения этой основной функции, банкомат, как правило, выполняет и некоторые сервисные функции, например, выдачу справки о балансе счета банковской карты, выдачу справки о последних операциях по карте и т.д. Банкоматы по месту установки подразделяются на уличные и офисные.

Уличные банкоматы обычно работают в круглосуточном режиме. Уличные банкоматы, в целях обеспечения необходимого уровня безопасности, устанавливаются через стену. Сейф банкомата располагается внутри здания в защищенном помещении, на улицу выступает только лицевая панель банкомата с экраном и кнопками управления в “вандало-защищенном” исполнении – прочная панель с металлическими кнопками и ударопрочным экраном. Для обеспечения безопасности клиента при получении денег в уличном банкомате часто его устанавливают в небольшом помещении, т.н. тамбуре, доступ в который с улицы производится по пластиковой карте.

Офисные банкоматы имеют более простую конструкцию, т.к. не требуют дополнительных мер по обеспечению безопасности. Офисные банкоматы устанавливаются в охраняемых помещениях - операционных залах банка, на предприятиях и в организациях, получающих зарплату по пластиковым картам, в универмагах, торговых центрах, универсамах и т.д.

Что находится внутри банкомата? Где хранятся купюры? Как автомат поступает с контрафактом? Насколько надежно защищены банкоматы от мошенников? Об этом рассказывается здесь.

ВНИМАНИЕ!

Прежде, чем пользоваться банкоматом, обязательно прочитайте сообщения на экране.

Если банкомат не работает, то на его экране должна выводиться соответствующая надпись.

1. Вставьте карту в банкомат магнитной полосой вниз, строчка с Вашим именем должна находиться слева.

2. На экране появится надпись: “Введите Ваш пароль”.

3. Наберите Ваш пароль (ПИН - персональный идентификационный номер) на цифровой клавиатуре банкомата и нажмите кнопку ВВОД (ENTER). В случае, если Вы неправильно ввели пароль, нажмите клавишу СБРОС (CANCEL) и исправьте свою ошибку (Вы можете пользоваться клавишами рядом с экраном).

4. Выберите язык сообщений, выводимых на экран банкомата (Русский или Английский) нажатием соответствующей клавиши рядом с экраном (для карт MasterCard, Visa)

5. Вам будет предложен перечень возможных операций:

6. Выберите необходимую операцию нажатием соответствующей клавиши рядом с экраном.

7. Если предлагается несколько видов счетов, то выберите вид карточного счета - “Текущий”.

8. При совершении операции “Снятие наличных” нажатием соответствующей клавиши рядом с экраном выберите одну из предлагаемых сумм.

9. Если среди предложенных сумм нет нужной Вам, выберите клавишу “Другая сумма”. Наберите требуемую сумму на цифровой клавиатуре банкомата, правильность суммы подтвердите нажатием клавиши ВВОД (ENTER) на цифровой клавиатуре банкомата.

10. Нажатием клавиши ДА или НЕТ рядом с экраном определите необходимость печати банкоматом чека – отчета по операции “Снятие наличных” с указанием выданной суммы. Если Вы пользовались банкоматом своего банка, то на чеке указывается остаток средств на Вашем карточном счете после совершения операции.

11. Банкомат выполняет операцию с Вашей картой в течение нескольких секунд. Дождитесь завершения операции.

12. Банкомат возвращает карту после каждой операции. Не забудьте её забрать! В случае, если Вы не заберете карту в течение 30 секунд, она будет классифицирована как “забытая” и будет задержана банкоматом.

13. Банкомат попросит Вас забрать деньги и получить чек, если Вы при совершении операции потребовали его печать (п.10). Будьте внимательны! Завершение этапов операции (возврат карты, выдача наличных, выдача чека) банкомат сопровождает сообщением на экране и звуковым сигналом.

14. При выполнении операции “Остаток на счете” банкомат выводит на экран или печатает чек, в котором указывается сумма, доступная держателю для совершения операции. Выбор печатать или вывести на экран задаёте Вы.

15. При выполнении операции “Мини-выписка” банкомат печатает краткий отчет о 10 последних операциях с картой. Мини-выписка содержит дату, статус (“A” или “F”) и сумму операции. По операции со статусом “F” финансовая информация уже поступила в банк, и сумма списана с карточного счета банковской карты. Статус “А” имеет совершенная (авторизованная) операция, финансовая информация по которой не получена Банком. После поступления в Банк финансовой информации об операции с карточного счета банковской карты списывается фактическая сумма операции.

ПОЛУЧЕНИЕ НАЛИЧНЫХ В БАНКЕ

Если по каким-либо причинам Вы не можете воспользоваться банкоматом (не работает, забыли ПИН-код), обратитесь к кассиру банка. При получении наличных в банке, Вам необходимо предъявить документ, удостоверяющий личность. Обращаю Ваше внимание на то, что банки вправе ограничивать количество ежедневных операций по карте и сумму наличных, выдаваемых в течение дня, недели. Это касается как операций оплаты, так и операций получения наличных денег.

Получение наличной валюты по карте в банкомате другого банка на территории России.

Смотрим репортаж об этом, показанный на канале Россия-1.

5.3. Автоматы для приёма платежей (платёжные терминалы самообслуживания).

Благодаря наличию прямых договоров и современных технологий передача информации о платежах в необходимых случаях (например, в адрес операторов мобильной связи) обеспечивается практически мгновенно (в течение 1-2 минут после ввода информации) через прямое подключение к биллинговой системе получателя платежа.

Прием платежей может осуществляется банком по любым доступным каналам:

Банк самостоятельно определяет набор получателей платежей, периодичность направления в cистему сведений о принятых платежах и тарифы комиссионного вознаграждения, взимаемого с клиентов. Платежи могут вводиться в систему уполномоченными сотрудниками банка через интернет или по телефону, либо передаваться в пакетном режиме через интернет. Порядок работы с платёжным терминалом мы рассмотрим на практических занятиях в разделе 12.